近年来,随着全球化程度的加深,中国企业在“走出去”的过程中,跨境知识产权交易已成为一种常见的商业合作模式,而在交易过程中双方必然要关注的重要事项之一便是税务,所涉税务也因此类交易的国际化而呈现出复杂性。下面,笔者将带大家一起梳理国内企业在跨境知识产权交易所涉税务中需要注意的几个方面,谨供参考。

一、知识产权交易所得分类

跨境知识产权交易包括知识产权转让和许可两种形式,通常在税法体系下(包括经合组织OECD税收协定、中国与他国的双边税收协定、国内税法等法律法规),转让所得属于财产收益,许可所得属于特许权使用费。

1、知识产权转让所得

知识产权转让所得指的是通过将知识产权的所有权转让给他方而取得的所得,属于财产收益。

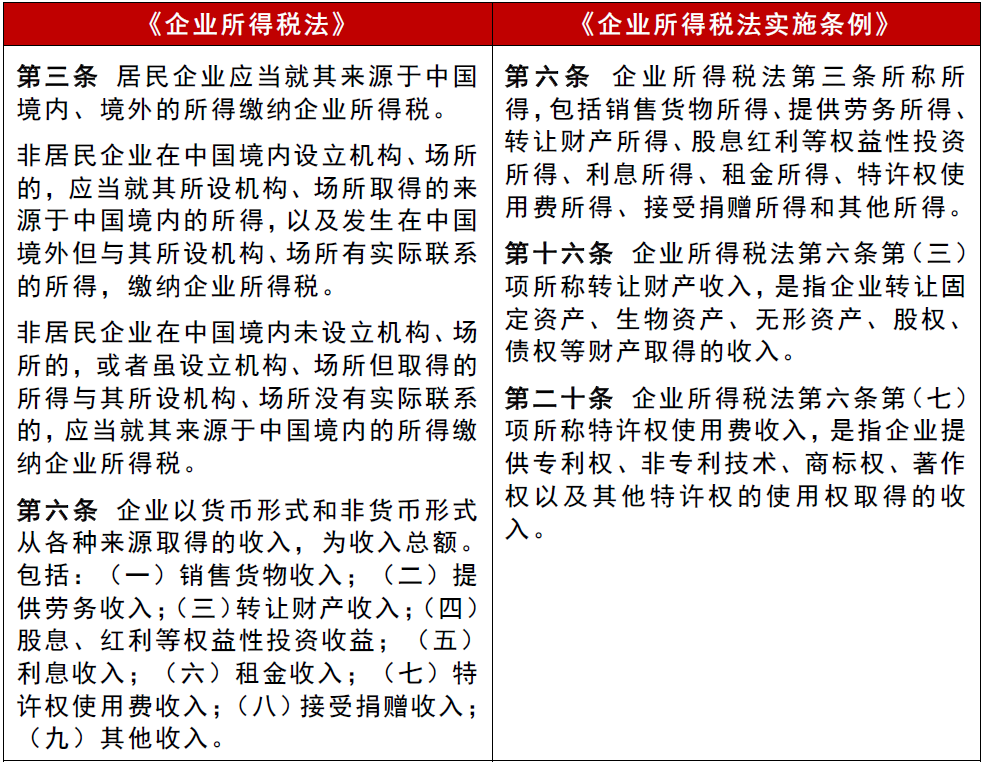

按照中国《企业所得税法》第三条、第六条及《企业所得税法实施条例》第六条、第十六条规定,应缴纳企业所得税的所得应当包含转让财产所得,而知识产权转让所得属于无形资产取得的收入(见如下法律依据)。

2、知识产权许可所得

知识产权许可所得指的是通过将知识产权的使用权授权给他方使用而取得的所得,即特许权使用费。

按照中国《企业所得税法》第三条、第六条及《企业所得税法实施条例》第六条、第十六条、第二十条规定,应缴纳企业所得税的所得应当包含特许权使用费所得,即企业提供专利权、非专利技术、商标权、著作权以及其他特许权的使用权所得的收入(见如下法律依据)。

法律依据:

二、跨境知识产权交易税收政策

1、境外所得税抵免

在跨境知识产权交易中,中国居民企业可以合理运用有关政策避免对境外所得进行重复征税,减少税收压力。

根据中国《企业所得税法》第二十三条规定,居民企业来源于中国境外的应纳税所得,对于已在境外缴纳的所得税税额,可从其当期应纳税额中抵免。

境外税收抵免包括直接抵免、间接抵免和饶让抵免,与知识产权交易较为相关的主要是直接抵免和饶让抵免。

①直接抵免

2017年国家税务总局国际税务司发布的《“走出去”税收指引》指出:直接抵免法规定的可抵免境外所得税税额,是指企业依照境外税法及规定应缴并已实缴的企业所得税性质的税款,主要适用于企业就来源于境外的营业利润所得在境外所缴纳的企业所得税,及就来源于或发生于境外的股息、红利等权益性投资所得、利息、租金、特许权使用费、财产转让等所得在境外被源泉扣缴的预提所得税。简言之,居民企业在纳税年度的境内外应纳税所得额中,可凭借该政策直接扣除在境外被扣缴的税额(如企业在境外因获得的特许权使用费而被源泉扣缴的预提税)。

②饶让抵免

饶让抵免是指:居民企业取得境外所得,按照所得来源国(地区)税法享受了免税或减税待遇,该免税或减税数额可作为企业实际缴纳的境外所得税额用于办理税收饶让抵免。

在中国与境外国家的跨境知识产权交易中,如果中国与该国签订的双边税收协定中有饶让抵免条款,那么“走出去”企业在境外投资的企业所享受的减税、免税额可以视同已按该国税法纳税,从“走出去”企业在中国的应纳税总额中抵免。

2、代扣代缴税

①代扣代缴预提所得税

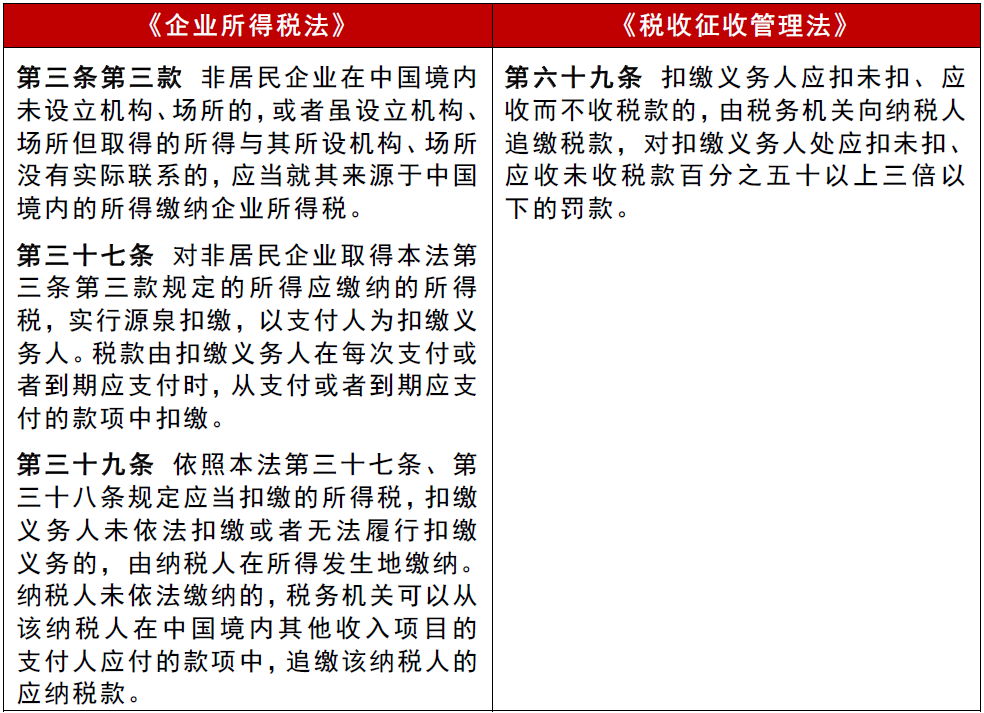

按照《“走出去”税务指引》,中国签订的税收协定明确了我国和所得来源国对特许权使用费都有征税权。按照中国《企业所得税法》第三条第三款和第三十七条规定,中国对外国来源于中国的特许权使用费征收预提所得税,由支付人在扣缴义务发生时为特许权使用费受益所有人代扣代缴税款(见如下法律依据-《企业所得税法》第三条第三款、第三十七条)。

例如,在康信知识产权运营团队曾运作的某个国际技术转移项目中,国外A公司将其中国专利及专有技术授权给中国H公司使用,H需向A支付特许权使用费作为回报,此时H就需要针对A来源于中国的特许权使用费向中国税务机关为A代扣代缴预提所得税。需要注意的是,如果H公司没有为A公司向中国税务机关代扣代缴税款,那么一方面中国税务机关有权向A追缴税款,同时H将面临罚款(见如下法律依据-《企业所得税法》第三十九条、《税收征收管理法》第六十九条)。

法律依据:

另外,关于适用的预提所得税税率,需要考虑两方面,一是考虑扣缴义务发生地的国家法律,二是考虑双方公司所在国家之间是否有双边税收协定。比如香港企业授权专利技术给中国居民企业,中国企业需向香港企业支付特许权使用费。那么:

A. 按照中国《企业所得税法》第二十七条第五项和《企业所得税法实施条例》第九十一条第一款规定,香港企业应就其来源于中国境内的所得按10%的税率缴纳企业所得税。

B. 按照《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》(下称《安排》)第十二条第二款规定,如果特许权使用费受益所有人是另一方居民,则所征税款不应超过特许权使用费总额的7%。

因此,综合考虑上述中国法律和内地与香港的双边税收协定后,中国企业为香港企业就其特许权使用费在境内进行代扣代缴税款时所适用的税率为7%。

要说明的是,2015年4月中国和香港签署的《安排》第四议定书作出的修订中,其中有一条是对于飞机和船舶租赁业务所支付的特许权使用费的预提所得税税率由7%降至5%。这对于相关业务是更大的税收优惠。

②代扣代缴增值税及附加税

境内企业向境外支付特许使用费(如专利权、商标权、非专利权、著作权等)时,除了代扣代缴相关的预提所得税之外,还需按中国《增值税暂行条例》的规定,由国内企业为国外企业向中国税务机关代扣代缴6%的增值税及相应附加税。

三、转让定价

在进行跨境知识产权交易时,境内企业还需注意关联方转让定价的问题。提出这一问题的背景是因为以前跨国集团内部关联公司间通常按交易各方所承担的功能、风险以及所拥有的资产(特别是无形资产)来分配利润,这将导致可以通过合同安排让位于低税负国家的关联企业承担主要风险(即使其并无实质研发功能)以获取高利润,从而从整体上降低跨国集团的税务成本。

根据中国《企业所得税法》第四十一条规定:企业与其关联方之间的业务往来,不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整。

近年来,国际上对关联交易的转让定价问题也达成一定共识。2015年经济合作与发展组织(OECD)发布了关于税基侵蚀和利润转移行动计划(即BEPS行动计划)的阶段报告,就无形资产及其产生回报的分配问题,BEPS行动计划指出应当与企业实际控制的开发、增强、维护、保护和利用功能(Development、Enhancement、Maintenance、Protection、Exploitation,即DEMPE功能)相匹配,其核心是要重视集团内对于DEMPE功能的实际承担。

因此,在关联企业跨境知识产权交易中,无适当理由以低价交易将可能面临税务机关的审查和调整。中国企业应按照独立交易原则,同时考虑BEPS行动计划针对知识产权这类无形资产所得利润的分配建议,以确定适当的转让价格。

四、争议解决

如果国内企业在“走出去”的经营过程中遭受不公正待遇,可以通过向中国税务机关申请启动相互协商程序来维权。关于相互协商程序的法律依据,一是中国与他国签订的双边税收协定,二是国税总局分别在2013年和2017年关于发布《税收协定相互协商程序实施办法》的公告(2013年第56号)和《特别纳税调查调整及相互协商程序管理办法》的公告(2017年第6号)中的有关规定。

结语:

中国企业在跨境知识产权交易中,应当做到知己知彼,同时了解国内外相关税收政策及双边税收协定,在合规的前提下,享受相关税收优惠政策并同时防范企业自身的税务风险。

(作者:李惠娟)

重点领域

合作建房纳税争议 合作建房烂尾楼尽职调查 异地经营纳税争议 房企涉税案件刑事辩护 企业所得税纳税争议特色服务

重大民商税款分担纠纷 项目合作利润分成所得税款分担 虚开增值税专用发票刑事辩护 挂靠及劳务分包合同纠纷 工程价款优先权纠纷代理范围

案件委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 著名法学专家 智律网 屋连网QQ/微信号

1056606199