“芽总,收并购项目中,关于增资扩股的优劣势、特性能不能详细讲一下”。行吧,安排!

开篇前,新芽觉得关于增资扩股的优势,最需要大家记住的就是以下几点:

1)节税明显——时间换空间;

2)增资资金可用于项目开发;

3)增资获得的股权干净安全——不继承原股东债务与风险;

4)可构成国有企业进场交易特例。

下文将为大家逐一讲解:

1、公允、非公允增资

什么是公允增资、不公允增资?

目标公常常会出现净资产与注册资本金不一致的情况下。

根据资产净值进行增资叫做公允增资;

不按照资产净值标准进行增资叫做非公允增资。实践中一般是按照注册资本金标准进行增资。

例如:若目标公司注册资本金为1000万元而净资产值为2000万元,现引入新的投资人增资,增资完成后投资人的持股比例为50%。

在公允增资的情况下,投资人需向目标公司支付的增资款金额为2000万元:其中1000万元计入新增注册资本,1000万元计入目标公司资本公积,目标公司的注册资本金变更为2000万元。

而若进行非公允增资,则投资人仅向目标公司增资1000万元,全部计入注册资本,目标公司的注册资本金变更为2000万元。

2、增资扩股VS股权转让

交易主体不同——

股权转让是目标公司原股东将持有的目标公司股权转让给投资人的行为,是发生在新老股东之间的交易;增资是投资人与目标公司之间的交易。在股权转让模式下,目标公司的注册资本并不发生改变。在增资模式下,目标公司的注册资本增加。

资人对目标公司的权利义务来源不同——

在股权转让模式下,投资人的股东地位来源于转让股权的原股东,投资人在继受取得目标公司股东身份的同时,也继承原股东在目标公司的权利和义务;在增资模式下,投资人对目标公司权利义务由增资协议进行约定,与原股东对目标公司的权利义务及其履行情况无关。

对原股东出资瑕疵的责任不同——

在股权转让模式下,若股东将存在出资不实等瑕疵的股权转让给投资人,且投资人对此知道或者应当知道的,则应就原股东的出资瑕疵向目标公司承担连带责任;在增资模式下,投资人对项目公司原股东的出资义务的履行情况则无须承担连带责任。

内部决议程序不同——

在股权转让模式下,有限责任公司的股东向股东以外的人转让股权,应当经其他股东过半数同意并需保证其他股东在同等条件下的优先购买权;在增资模式下,增资方案由董事会制定,增资决议必须经代表三分之二以上表决权的股东通过;同时,增资情况下也需保证原股东对增资的优先认缴权。

涉税情况不同——

在股权转让模式下,股东获得的股权转让价款的溢价增值部分应缴纳个人或企业所得税。在增资模式下,由于增资款属于股权投资用于企业发展,并非目标公司盈利或者收益,原股东也并未获取收益,因此,投资人、目标公司及其原股东在该环节无须缴税所得税。

3、增资扩股四大优势

属于新增股本,安全性高——

在股权转让的模式下,投资人可能需就所受让股权的原持有人瑕疵出资的行为承担连带责任。此外,若目标股权原持有人存在债务纠纷还可能导致目标股权被质押、冻结,从而影响交易的完成;

而在增资收购中,因增资行为取得的目标公司股权属于原始取得而非继受取得,因此,目标公司原股东的出资瑕疵及债权债务纠纷均不会影响到增资方权益。且即使原股东持有的股权上设置了质押权,因被质押的股权对应的出资额并未发生变化,因此该质押权的存在也不影响增资的进行。

增资后股权转让对税负的降低——

股权收购往往涉及到高额的溢价,这部分股权溢价对应着大量的所得税。因增资过程中不涉及流转税、所得税、土地增值税等项目,实操中经常被用到,甚至成为了所谓的“避税盾牌”。

关于增资后股权转让的两个税筹小知识:

方法一:收购方可先通过将部分资金以增资款形式注入项目公司并成为控股股东、完成注册资本实缴手续后,项目公司通过偿还股东借款等形式将资金转至转让方。然后,转让方再将所持有已稀释后的股权通过股权内部转让的方式,转让给收购方,由此实现税负降低。

方法二:市面上还有通过税收优惠地设立SPV的方式。具体的操作步骤,即在收购方完成增资后,转让方将所持有的已稀释后的项目公司股权以评估值转至自身关联方在税收优惠地设立的SPV,再由SPV将所持目标公司股权以较高的溢价转让给收购方,并就股权转让溢价享受当地的税收优惠政策,由此实现最大限度的低税负转让。

为目标公司直接引进投资——

因在股权转计模式下,交易价款需支付给被收购股权的股东,且其中必然包含股权增值的补偿,实现了原股股权投资增值部分的收益变现。

而在增资模式下,投资人的资金可直接用于项目开发,且增资款无论是让入注册资本金还是计入股权溢价(即计入资本公积的部分)均归属于目标公司,不存在原有股东的股权增值提前变现的问题,相应地降低了投资人的投资风险。但需注意的是,在持有同比例股权的情况下,因对应的出资额不同,所以增资环节投资人支出的资金要高于股权转让。

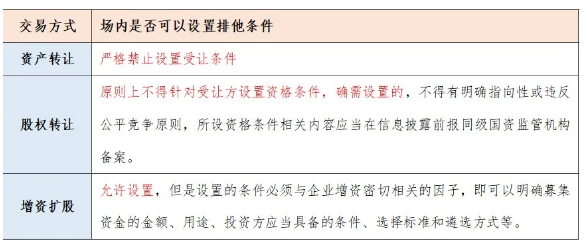

增资可构成国企股权变动进场交易的例外——

2016年6月24日公布《企业国有资产交易监督管理办法》(即32号令)以前,国有资产监管部门并无关于国有企业增资必须通过产权交易所公开进行的明确统一规定。而32号令则明确将国有企业产权转让、国有企业增资均纳人该办法监管范围,并明确规定包括上述两种方式在内的国有资交易行为应在产权交易机构中公开进行。

但与企业产权转让(也就是股权转让)的严格监管相比,32号令还对可适用非公开协议增资的情形进行了明确规定。其中第四十五条第(二)款规定,因国家出资企业与特定投资方建立战略合作伙伴或利益共同体需要,由该投资方参与国家出资企业或其子企业增资,经同级国资监管机构批准,可以采取非公开协议方式进行增资;而第四十六条第(二)款规定,企业债权转为股权,经国家出资企业审议决策,可以采取非公开协议方式进行增资。

在国有房地产企业股权交易中,上述两个条款所述情况可构成国有企业股权变动进场交易的例外情况,而且在实践中经常遇到。

甚至,即便部分地方要求进场交易,增资方式也明显具有可操作性。

重点领域

合作建房纳税争议 合作建房烂尾楼尽职调查 异地经营纳税争议 房企涉税案件刑事辩护 企业所得税纳税争议特色服务

重大民商税款分担纠纷 项目合作利润分成所得税款分担 虚开增值税专用发票刑事辩护 挂靠及劳务分包合同纠纷 工程价款优先权纠纷代理范围

案件委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 著名法学专家 智律网 屋连网QQ/微信号

1056606199