随着国际经济迅速发展,跨国重组业务特别是非居民企业股权转让日益增多。非居民企业股权转让所涉及的税收问题较为复杂,国家税务总局也陆续出台了多个文件,就股权转让纳税义务的判定做出明确规定。在企业事务操作中,更是有诸多具体情况会导致企业的判断与税务局对于非居民企业纳税义务判定产生歧义的情况发生。

案例情境

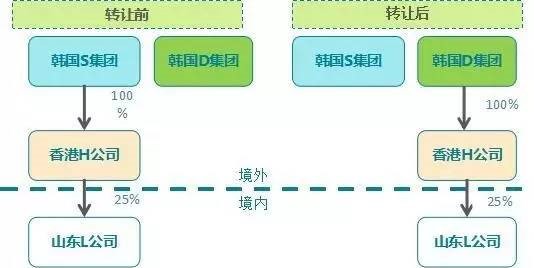

L公司为一家设立于山东的中外合资的房地产企业,外方股东是香港的H公司,持有L公司25%的股份,H公司是韩国S集团的全资子公司。2014年6月30日,S集团将其持有的100%H公司的股份转让给韩国D集团。S集团与D集团不构成关联关系。D集团是韩国上市公司,公告了该项股权收购事项。山东税务局通过信息搜集,获知该讯息,要求L公司配合调查,并认定该间接股权转让行为应在中国履行纳税义务。

案例解析

如图显示:转让前,韩国S集团100%控股香港H公司,香港H公司持有境内居民企业山东L公司25%的股份,经过转让,韩国D集团100%持有香港H公司,香港H公司依然持有山东L公司25%的股权,在整个股权转让行为中,山东L公司的外方股东没有发生变化,依然是香港H公司,由此可以从以下几点来分析:

第一、山东L公司的外方股东依然是香港H公司,H公司的股东由韩国S集团变更为韩国D集团,所以对L公司而言,该股权转让行为属于间接的股权转让行为;

第二、由于转让方韩国S集团与韩国D集团之间没有任何的关联关系,所以不能申请特殊性税务处理,即没有递延纳税的可能性,则需要考虑其纳税义务的判定问题。

第三、影响香港H公司被认定为导管公司或空壳公司的因素。国税函[2009]601号以及国家税务总局2012年第30号公告中一些具体情况的判定条款:

(一)申请人有义务在规定时间(比如在收到所得的12个月)内将所得的全部或绝大部分(比如60%以上)支付或派发给第三国(地区)居民。

(二)除持有所得据以产生的财产或权利外,申请人没有或几乎没有其他经营活动。

(三)在申请人是公司等实体的情况下,申请人的资产、规模和人员配置较小(或少),与所得数额难以匹配。

(四)对于所得或所得据以产生的财产或权利,申请人没有或几乎没有控制权或处置权,也不承担或很少承担风险。

(五)缔约对方国家(地区)对有关所得不征税或免税,或征税但实际税率极低。

(六)在利息据以产生和支付的贷款合同之外,存在债权人与第三人之间在数额、利率和签订时间等方面相近的其他贷款或存款合同。

(七)在特许权使用费据以产生和支付的版权、专利、技术等使用权转让合同之外,存在申请人与第三人之间在有关版权、专利、技术等的使用权或所有权方面的转让合同。

国税函[2009]601号是关于非居民企业申请享受股息利息特许权使用费的条款规定;在享受税收协定待遇的时候,如何申请受益所有人的身份的一些规定;会有哪些情况导致或者不利于申请收益书的人。在实际操作中,处理非居民企业间接股权转让时,中间企业若基于国税函[2009]601号被认定为导管公司,就会被税务机关穿透,间接股权转让会被税务机关认定为直接股权转让。

第四、影响韩国S集团转让香港H公司股权具有合理商业目的的因素。国家税务总局2015年第7号,关于非居民企业间接转让财产企业所得税若干问题的公告。

与间接转让中国应税财产相关的整体安排同时符合以下情形的,应直接认定为不具有合理商业目的:

(一)境外企业股权75%以上价值直接或间接来自于中国应税财产;

(二)间接转让中国应税财产交易发生前一年内任一时点,境外企业资产总额(不含现金)的90%以上直接或间接由在中国境内的投资构成,或间接转让中国应税财产交易发生前一年内,境外企业取得收入的90%以上直接或间接来源于中国境内;

(三)境外企业及直接或间接持有中国应税财产的下属企业虽在所在国家(地区)登记注册,以满足法律所要求的组织形式,但实际履行的功能及承担的风险有限,不足以证实其具有经济实质;

(四)间接转让中国应税财产交易在境外应缴所得税税负低于直接转让中国应税财产交易在中国的可能税负。

若企业该股权转让行为被认定为不具有合理商业目的,则要根据《中华人民共和国企业所得税法》第四十七条的规定重新定性该间接转让交易,确认为直接转让中国居民企业股权等财产。

《中华人民共和国企业所得税法》第四十七条:企业实施其他不具有合理商业目的的安排而减少其应纳税收入或者所得额的,税务机关有权按照合理方法调整。

第五、经过第三、第四点的分析,韩国S集团转让香港H公司股权给韩国D集团的行为,按照税法应该被认定为直接转让山东L公司的股权,S集团是否一定在中国负有纳税义务?

在处理跨境的税务时,需要考虑该国家跟中国签订的税收协定,在本案例中《中韩税收协定》中第十三条财产收益,四、转让一个公司财产股份的股票取得的收益,该公司的财产又主要直接或间接由位于缔约国一方的不动产所组成,可以在该缔约国一方征税。五、转让第一款至第四款所述财产以外的其他财产取得的收益,应仅在转让者为其居民的缔约国征税。

根据以上《中韩税收协定》的条款,S集团转让香港H公司股权的行为,被中国税务局认为H公司已经被穿透,应算作S集团转让山东L公司的股权,该股权转让行为是否在中国负有纳税义务主要取决于L公司财产中不动产的比例。

关于公司财产不动产的比率,有三个文件进行过解释:

a)国税涵[2007]403号,该文件是针对内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排。该文件第七条规定是关于《中韩税收协定》第十三条财产收益,(一)转让主要财产为不动产所组成的公司股份取得的收益第十三条第四款及议定书第二条,关于转让公司股份取得的收益,如该公司的财产主要由不动产所组成,则该不动产所在方拥有征税权的规定中“主要”一词,根据议定书的规定为50%以上。对该规定暂按该股份持有人持有公司股份期间公司帐面资产曾经达到50%以上为不动产理解及执行。第十四条,本通知所做解释的有关条款规定,凡与我对外所签协定有关条款规定内容完全一致,但在以往有关协定解释文件中未做明确的,本通知的解释规定同样适用于其他协定相同条款的解释及执行。

b)内地和香港特别行政区关于对所得避双重征税和防止偷税漏税的安排第二议定书,第四条 《安排》第十三条第四款及议定书第二条提及的公司财产不少于百分之五十由位于一方的不动产所组成,按以下规定执行:在股份持有人转让公司股份之前三年内,该公司财产至少百分之五十曾经为不动产。即把持有期间的不动产占到50%调整为股份持有人转让公司股份之前三年内,公司的财产至少50%曾经为不动产,该条款将时间从持有期间缩短为股份转让之前三年内,但三年内是一月份、二月份还是十二月份的问题在实际的税务处理中又出现了一些争议。

c)国税函[2008]685号对以上月份问题的争议进行了解释,二、关于公司财产主要由不动产所组成的判定问题。

第二议定书第四条有关股份持有人转让公司股份行为前三年内公司财产至少百分之五十曾经为不动产的规定,换函第二条明确执行时按纳税年度终了时的账面数据进行判定。即三年之内,一月份至十一月份,企业不动产占50%并不影响纳税义务的判定,除非三年内的12月31日的账面数据中不动产占50%以上,才会影响到纳税义务的判定。

提醒财务人员:由于内地和香港,税收安排第二议定书和国税函[2008]685号,没有提到该政策变化的效益是否可能延续到其他的税收协定,在实务中还是会有些跟税收之间的争议。

“主要财产由不动产所组成”的规定总结

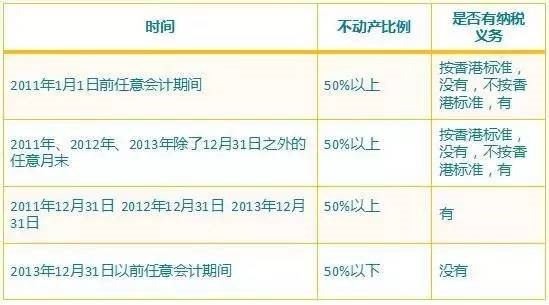

第六、根据第五点的分析,L公司以前财产中不动产的比例对韩国S集团的股权转让行为,纳税义务的影响如下表:

韩国S集团转让香港H公司的股权,但税务机关认为香港H公司被穿透,由间接转让股权类型判定为直接转让山东L公司股权,该股权转让行为是否需要在中国负有纳税义务取决于L公司财务报表中的不动产比例的判定。

中国和韩国的税收协定能否使用香港第二议定书和国税函[2008]685号文的规定依旧是不确定因素,有待于跟税务机关进行讨论和沟通。

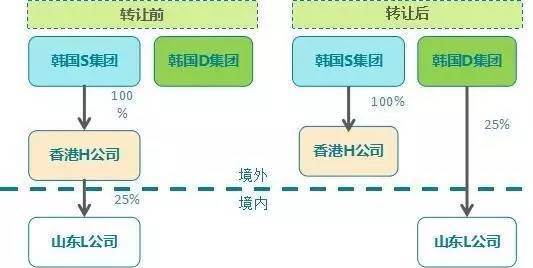

第七、中国与很多国家签订的税收协定以及跟香港澳门进行的税收安排在整体的框架上差不多,但具体的规定上有时有很大的差异,在税务处理的方式上也会产生极大的不同。假设不是韩国的S集团将香港的H公司的股权转让给韩国D集团,而是由香港H公司直接把L公司股份转让给D集团,也实现了韩国S集团从中国L公司的退出。在这种情况下纳税义务判定是否会有所不同?下面这张图表显示了股权转让前后的一个变化。

转让完后,韩国D集团直接持有了山东L公司的股权,而不是案例背景资料中的韩国D集团持有香港H公司百分之百的股权,香港公司继续持有山东L公司的股权。在这种情况下,内地和香港的税收双边安排中对于转让行为的纳税义务判定的区分条款比较《中韩税收协定》多了一条,受益人在转让行为前的十二个月里,曾经直接或间接参与该公司至少百分之二十五的资本,可以在另一方征税。即若香港公司在转让之前十二个月内曾经拥有过山东L公司百分之二十五的资本,则征税权在中国,此案例H公司也的确持有了L公司百分之二十五的股份并且全部进行转让。该情况是不需要考虑L公司不动产的因素,直接在中国大陆就有纳税义务。

再假设H公司转让L公司股权是一种筹划行为,即H公司2014年6月份,先转让1%的股份给韩国D集团,一年后到2015年7月份,H公司再把剩余的24%的股份转让给韩国D集团。在转让1%的股份时,香港H公司是持有L公司25%的股份,其股权转让行为在中国是有纳税义务的。但H公司转让24%的股份时,由于其在转让行为前的十二个月之内曾经直接或间接参与L公司的资本低于25% ,则中国大陆是否有纳税义务取决于L公司的不动产在财产中所占的比例。

案例总结:

如果由间接股权转让变成直接股权转让,由于转让方由韩国公司变成了香港公司,中国和韩国跟中国大陆和香港的税收协定安排的不同对纳税义务的判断发生一个比较大的变化。

第一、多层持股,中间公司由于各种因素,可能被认定为导管公司或空壳公司,在税务实践中,各种因素的把握,没有统一的标准。建议企业在跟税务机关交涉、沟通的过程中,需要尽量多地将企业的实际情况或者架构安排以及有没有合理的商业目的跟税务机关进行沟通,由于政策的把握,企业依旧有很多解释沟通的余地,所以企业在被认定为空壳公司后,要及时与税务机关作出解释,而不是立即想到交税,但根据实务中的规律,如果中间公司只是用作对中国外资企业的投资,没有其他业务,一定会被穿透。

第二,各个国家(地区)签订的税收协定(税收安排)的具体规定是有差异的,且还会发生修订,财务管理者要注意转让时的协定适用和最新规定。并可加以利用。

第三,由于税务机关各个地方都在进行非居民企业税收管理,特别是股权转让,每次征税达上千上万,甚至上亿的税,在遵循税务机关规定的前提下,企业要注意对那些税务机关可以获得企业股权转让信息的渠道进行管理。税务机关获知间接股权转让信息的途径主要有:①上市公司公告;②媒体报道;③与企业财务人员沟通中税务人员可能会得到一些间接信息,例如高管的变动,税务人员可能想到,高管的变动是否因为企业的股权、实际控制权发生了变化;④12366纳税服务热线,财务人员提的问题可能会被税务机关拿来利用,对企业进行一些税务稽查;⑤每年的税收宣传月,也属于纳税服务的重要内容,在纳税服务的过程中税务机关可以从交流或者咨询的内容中获得企业的信息。

重点领域

合作建房纳税争议 合作建房烂尾楼尽职调查 异地经营纳税争议 房企涉税案件刑事辩护 企业所得税纳税争议特色服务

重大民商税款分担纠纷 项目合作利润分成所得税款分担 虚开增值税专用发票刑事辩护 挂靠及劳务分包合同纠纷 工程价款优先权纠纷代理范围

案件委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 著名法学专家 智律网 屋连网QQ/微信号

1056606199